热门城市

北京4月启动增值税小规模纳税人申报比对

北京海淀国税局 13613 2018-03-28

为了规范增值税小规模纳税人发票开具与纳税申报管理,提高小规模纳税人申报质量,北京市国税局定于2018年4月征期在全市范围内开展增值税小规模纳税人纳税申报比对管理工作 。赶紧和企帮帮小编一起来了解下吧。

尊敬的纳税人:

为了规范增值税小规模纳税人发票开具与纳税申报管理,提高小规模纳税人申报质量,北京市国税局定于2018年4月征期在全市范围内开展增值税小规模纳税人纳税申报比对管理工作,为了您能更方便的申报,现将比对工作中需要注意事项提示如下:

一、务必在4月1日前按照系统提示更新申报软件,按照要求正确申报。

二、本次纳入申报比对的纳税人范围是:使用金税盘、税控盘开具《增值税专用发票》或者《增值税普通发票》,按照季度(不含季中)申报《增值税纳税申报表(小规模纳税人适用)》及其附列资料的增值税小规模纳税人。不包括使用《通用机打发票》的小规模纳税人。

三、在申报前务必先抄报税,否则不能提交申报数据。抄报税成功后请根据业务数据据实填报,如遇比对不一致无法上传申报的情况,请按照系统提示检查申报表中销售额填报是否有误,检查后自行修改并上传申报表。

四、完成申报表填写后,依照提示上传申报表,请务必查看税务机关受理结果。

五、若经反复确认系统仍有异常提示,为确保如期申报,您可选择通过强转上传申报,上传后请您及时至办税服务厅办理数据校验和审核手续,避免造成税款、滞纳金及罚款问题。如有其他问题,可与主管税务机关联系。

六、请检查您的税控设备前期是否已经按期抄报、清卡,如存在逾期未抄报的情况,请及时到办税服务厅自助设备或人工窗口完成抄报、清卡,避免造成4月征期无法申报。

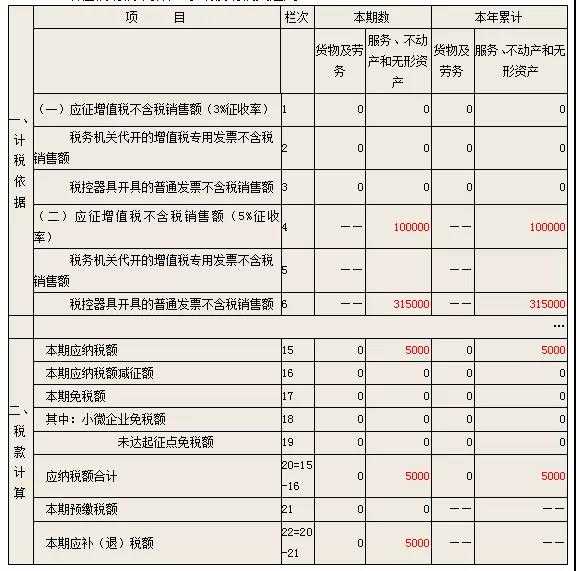

例1:某纳税人为增值税小规模纳税人,2018年一季度提供生活服务自行开具增值税普通发票价税合计6.18万元,到税务机关代开增值税专用发票(提供生活服务)上注明的不含额5万元,预缴税款0.15万元。

分析:在本案例中企业提供生活服务,均属于销售服务、不动产和无形资产收入,适用征收率为3%,由于合计收入超过9万元,因此不可享受小微企业免税政策。

税控器具开具普通发票不含税收入=6.18/(1+3%)=6万元

税务机关代开的增值税专用发票不含税销售额=5万元

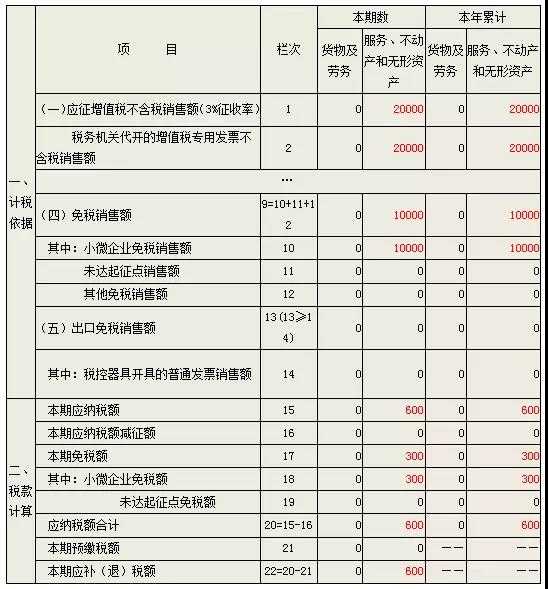

根据开具增值税发票方式的不同,该纳税人当期申报表具体填列方法如下:

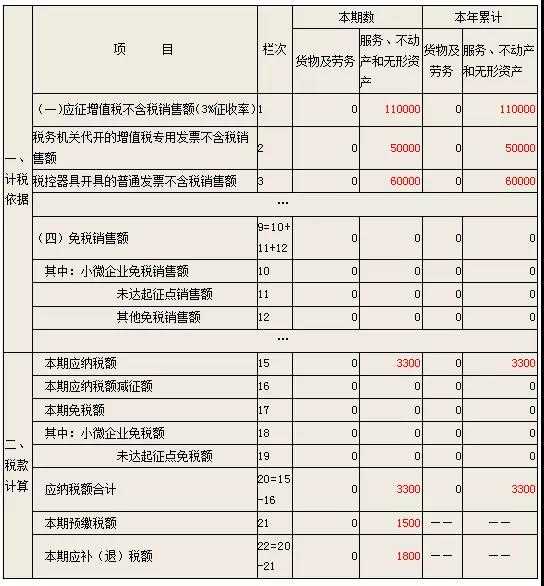

例2:某纳税人为增值税小规模纳税人,2018年一季度提供生活服务自行开具增值税普通发票价税合计6.18万元,到税务机关代开增值税专用发票(提供生活服务)上注明的不含额2万元,预缴税款0.06万元。

分析:在本案例中企业提供生活服务,属于销售服务、不动产和无形资产收入,适用征收率为3%,由于虽合计收入未超过9万元,但代开的增值税专用发票不得享受小微企业政策,因此自开普通发票6.18万元部分可以申报免税收入,代开2万元部分不可享受小微企业免税政策。

税控器具开具普通发票不含税收入=6.18/(1+3%)=6万元

税务机关代开的增值税专用发票不含税销售额=2万元

根据开具增值税发票方式的不同,该纳税人当期申报表具体填列方法如下:

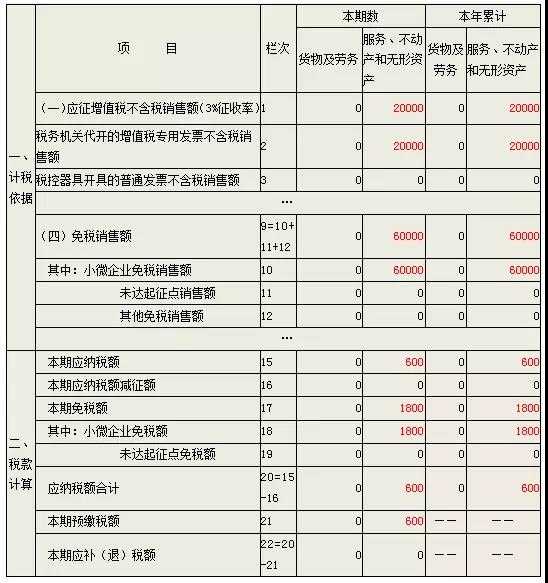

例3:某纳税人为增值税小规模纳税人,2018年一季度提供生活服务自行开具增值税普通发票价税合计6.18万元,到税务机关代开增值税专用发票(提供生活服务)上注明的不含额5万元,预缴税款0.15万元;销售商品取得价税合计收入1.03万元,未开具发票。

分析:在本案例中企业提供生活服务属于销售服务、不动产和无形资产收入适用征收率为3%,销售商品属于货物及劳务适用征收率为3%。

税控器具开具普通发票不含税收入=6.18/(1+3%)=6万元

税务机关代开的增值税专用发票不含税销售额=5万元

企业取得未开票收入=1.03/(1+3%)=1万元

由于销售服务、不动产和无形资产收入超过9万元,销售商品未超过9万元,因此销售服务、不动产和无形资产不可享受小微企业免税,销售商品可享受免税政策,在申报表中分别填列。

根据开具增值税发票方式的不同,该纳税人当期申报表具体填列方法如下:

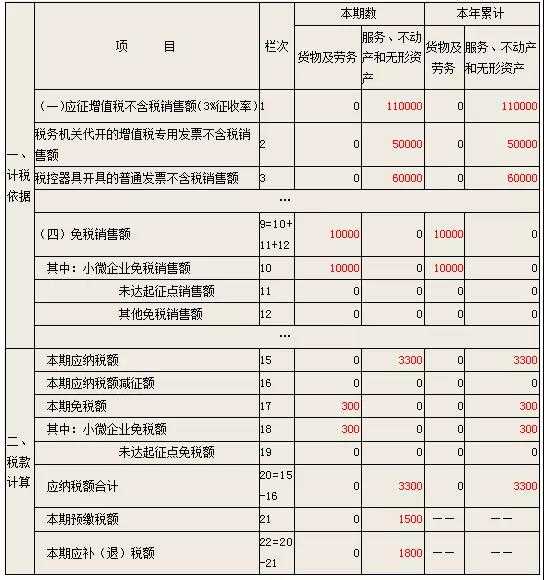

例4:某纳税人为增值税小规模纳税人,2018年一季度提供咨询服务,自行开具增值税普通发票价税合计1.03万元,自行开具增值税专用发票上注明的不含额2万元。

分析:该纳税人本季度取得3%征收率的销售服务、不动产和无形资产收入合计3万元。其中:

纳税人提供咨询服务并自行开具增值税专用发票的收入2万元,不能享受小微企业优惠政策,应填列在申报表第2栏“ 税务机关代开的增值税专用发票不含税销售额”,该纳税人本期销售服务增值税应纳税额=2*3%=0.06万元;

由于纳税人本月收入合计小于小微企业收入标准,因此该纳税人本期自行开具增值税普通发票的不含税收入1万元可以享受免税优惠政策。本期销售货物免税额=1*3%=0.03万元。

具体申报表填列方法如下:

温馨提示:自开专票的小规模纳税人,申报方法、税额计算以及小微政策享受方法均和代开专票一致,二者唯一区别是:代开专用发票时需要预缴税款,并在申报表中“本期预缴税款”栏次中填写已预缴税款额,而自开专用发票时不需要预缴,而是在申报时一并缴纳。

例5:某小规模纳税人2018年第一季度提供劳务派遣服务,取得销售含税收入31.5万元,开具普通发票。代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金共计21万元,并根据增值税管理规定取得合法差额扣除凭证,适用征收率5%。

分析:该纳税人本期允许差额扣除额=21万元;

差额后含税销售额=31.5-21=10.5万元;

本期增值税应纳税额=[10.5/(1+5%)]*5%=0.5万元。

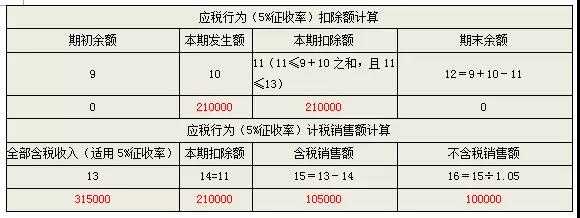

在填列申报表时应先填具《增值税纳税申报表(小规模纳税人使用)附列资料》,再填具《增值税纳税申报表(小规模纳税人适用)》,具体填列方法如下:

(一)《增值税纳税申报表(小规模纳税人使用)附列资料》填写:

(二)《增值税纳税申报表(小规模纳税人适用)》: